Welcher Zertifikate-Emittent ist der richtige für Sie?

von onvista, am Montag, 21.10.2019

Aufgepasst bei der Auswahl des Emittenten

Knock-Out Zertifikate. Unser Thema heute: Worauf bei der Auswahl des Emittenten zu achten ist. Mein Name ist Martin Görsch. Ich bin professioneller Händler und Chefredakteur des Zertifikate Global.

Heute: Das Emittentenrisiko. Im letzten Video haben wir bereits darauf hingewiesen, dass das Emittentenrisiko das zentrale Risiko beim Kauf von Zertifikaten ist - neben dem sowieso durchgängig gegebenen Kursrisiko. Zertifikate sind nichts anderes als Schuldverschreibungen. Das funktioniert ein bisschen so ähnlich wie bei einer Anleihe. Im Prinzip: Wenn sie ein Zertifikat erwerben, leihen Sie dem Emittenten ihr Kapital und haben dafür die Chance, eine mehr oder weniger große Performance zu erzielen. Bei Zahlungsschwierigkeiten oder Zahlungsunfähigkeit des Emittenten kann es allerdings dazu kommen, dass sie einen Teil, oder sogar ihre komplette Anlage, verlieren können. Deswegen nennt sich das Ganze Emittentenrisiko. Davon sind dann nicht nur die Produkte betroffen, sondern auch eventuelle Bonuszahlungen, die dadurch ausfallen können, wodurch es tatsächlich zum Totalverlust kommen kann. Das große Problem dabei ist, dass Zertifikate normalerweise nicht der sogenannten Einlagensicherung unterliegen. Das heißt, wenn sie ein Zertifikat von einem Emittenten erwerben, der dabei ist Pleite zu gehen, dann ist ihr Geld mit einer hohen Wahrscheinlichkeit verloren. Deswegen sollte man auf den Emittenten achten. Dazu schauen wir uns jetzt ein bisschen was an. Es gab ein ganz großes Negativbeispiel in den letzten Jahren.

Negativ – Beispiel: Lehman Brothers

Das war im September 2008 als die Investmentbank Lehman Brothers, Pleite und Insolvenz angemeldet hat. Damals haben ungefähr 50.000 Anleger einen Großteil ihres Geldes, welches sie in Zertifikate von Lehman Brothers investiert hatten, verloren. Das waren damals weit über 900 000 Derivate, die zu diesem Zeitpunkt im Umlauf waren. Das Problem ist insbesondere für den gesamten Zertifikate Bereich, dass der Ruf der Zertifikate darunter sehr stark gelitten hat. Meiner Meinung nach zu Unrecht, denn wir werden gleich sehen, dass man diese Bonität der Emittenten, auch als privater Anleger, sehr gut im Auge behalten kann.

Schutz vor Risiko

Zum einen kann man einfach ein Stück weit die Medien verfolgen, welches für jeden Aktiven am Finanzmarkt grundsätzlich ratsam wäre. Somit verschafft man sich einen guten Überblick, um zu schauen was momentan so aktuell ist und wo die Krisenherden momentan liegen. Dadurch bekommt man da schon ein ganz gutes Gefühl für. Bereits im März 2008 musste die Investmentbank Bear Stearns mit sehr großen Kapitalspritzen gerettet werden und schon in fast allen Artikeln, die darüber erschienen sind, wurde Lehman Brothers schon als nächster möglicher Kandidat für eine eventuelle Pleite genannt. Von daher - Wer also hier aufmerksam die Medien verfolgt, wurde damals schon rechtzeitig gewarnt.

Wir haben hier einen kleinen Ausschnitt aus dem Wall Street Journal vom 10. September 2008, also ein paar Tage bevor die tatsächliche Insolvenz angemeldet wurde. Zu dieser Zeit sind alle Zertifikate noch ganz sauber gehandelt worden. Und da sehen wir schon Lehman Brothers. Das ist nur eine der Schlagzeilen die über die nächsten Tage kam. Im Prinzip kam jeden Tag um Anfang September rum, eine Schlagzeile über Lehman Brothers. Es war also absehbar, was da vielleicht passieren würde. Und jetzt wollen wir uns mal anschauen, wie man auch als privater Investor so eine Bonität von einem Emittenten beurteilen kann.

Zahlen, Daten, Fakten

Am einfachsten ist es über die sogenannten Credit Default Swaps, welches jedoch ein relativ komplexes Produkt ist, wo auch kaum einer wirklich genau versteht was dahintersteht. Allerdings ist es auch gar nicht so ausschlaggebend. Kurze Erklärung: Diese CDS beziehen sich normalerweise auf eine Laufzeit von fünf Jahren und der Referenzwert sind quasi Unternehmensanleihen. Es wird also geschaut – für diese Emittenten, für diese großen Banken, wenn die fünf Jahre laufende Anleihen rausgeben - wie hoch die Versicherungsprämie für diese ist, welche für den Fall eines Zahlungsausfalls zu leisten ist. Dabei ist es sehr einfach. Eine niedrige Versicherungsprämie geht einher mit einem niedrigen CDS, also mit einem niedrigen Credit Default Swap und steht quasi für eine hohe Bonität.

Das Ganze kann man sehr einfach finden. Auf der Website des Derivate Verbands werden wirklich tagesaktuell diese CDS der ganzen Emittenten angegeben. Den Link dazu werden wir unten verlinken. Und es gibt noch eine zweite Möglichkeit: Die sogenannten die DZB Ratings. DZB steht dabei für den „Der Zertifikateberater“. Das ist eine große Fachzeitschrift für strukturierte Produkte. Sie schauen sich die long term Ratings von Moody's und Fitch und Standard Poor's an und bilden aus diesen Bewertungen dieser drei Agenturen ein Rating, was in einer Skala von 1 bis 20 läuft. Dabei ist 1 das schlechteste und 20 das beste Rating ist.

Prinzipiell ist es so, dass Werte über 11 mindestens Investment Grade sind. Auch den Link finden sie dazu einfach unten verlinkt. Dann können Sie sich das Ganze mal anschauen wie das aussieht, wenn ein Emittent in Schwierigkeiten kommt, denn das sehen wir hier. Das ist also die Verlaufs Kurve dieser fünf Jahres Credit Default Swaps von Lehman Brothers in den letzten Jahren bevor es dann direkt in die Pleite gegangen ist. Hier sieht man ganz klar, spätestens ab Anfang 2008 war hier erkennbar was am Markt passiert und wie hoch diese Risikoprämien sind, die Lehman Brothers auf einmal zahlen musste. Das spricht ganz klar dafür, dass wir hier relativ kurz vor einer Zahlungsunfähigkeit stehen. Wenn Sie so etwas sehen, sollten Sie von den Produkten dieses Emittenten die Finger lassen, weil dann haben sie ein entsprechend hohes Ausfallrisiko. Schauen wir uns den nächsten an. Das ist die Deutsche Bank. Die haben wir hier mal abgebildet bis 2016. Da sehen wir, dass wir hier diesen Vorfall in zwei Phasen gehabt haben. 2011 und 2016, wo auch die CDS der Deutschen Bank extrem angezogen haben. Auch in diesen Phasen sollte man lieber die Finger von Zertifikaten dieses Emittenten lassen. Das hat sich inzwischen relativiert. Das können wir uns jetzt direkt mal anschauen. Im nächsten Bild sehen wir das hier: Das ist die aktuelle Credit Default Swap Liste, die wir unten über den Link dann finden können und da sehen wir, dass die Deutsche Bank ja schon wieder bei 68 steht. Da ist alles noch in Ordnung - das ist alles im grünen Bereich. Wir haben ja gerade gesehen, so ab 300 / 400 wird es interessant, dass es schwierig werden kann, da vielleicht die Schulden langfristig zu decken.

Wenn wir mal schauen die BNP liegt bei einem 27 CDS und eine Commerzbank bei 39. Das ist alles sehr sehr sauber. Wir haben hier einen Wert, der mit 790 heraussticht und einen der hier mit 100 heraussticht. Da sollten wir die Finger von lassen. Alle anderen sind hier momentan gut investiert würde ich sagen. Genau wie bei der DZB Rating Liste, da haben wir es auch. Ich hatte ja gerade gesagt Werte ab 11 sind Investment Grade. Und alles was über 12/13 ist kann man, meiner Meinung nach, relativ gefahrlos ins Depot legen. Da sehen wir hier auch, dass die Commerzbank bei 14, BNP bei 16 und die Deutsche Bank bei 13 ist, ist nicht ganz so gut, aber das ist eben auch die Bank in diesem Bereich der großen Emittenten, die im Moment am meisten Schwierigkeiten hat und das lässt sich alles hier über diese Listen sauber ablesen.

Der Zertifikatefinder

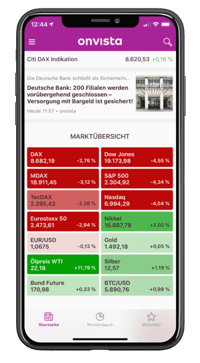

Und auch für private Händler ist dies sehr gut umzusetzen. Das Ganze können wir uns dann entsprechend auch im Zertifikatefinder bei Onvista anschauen. Das Ganze sieht so aus: Wir haben in diesem Zertifikatefinder eine Liste. Da kann man auf den Bereich „Emittenten“ klicken und dann findet man die komplette Liste, die kompletten Möglichkeiten an Emittenten die man auswählen kann. Und wenn Sie jetzt einen bestimmten Emittenten haben, den Sie bevorzugen, dann können Sie sich in dieser Zertifikatefinder - Liste einfach nur die Zertifikate von diesem Emittenten anzeigen lassen. Das Ganze schauen wir uns jetzt einfach mal schnell auf der OnVista Website an, da haben wir auch noch eine Möglichkeit die ganz interessant ist, sich die verschiedenen Emittenten mal anzuschauen.

Dafür gehen wir hier einfach auf den Bereich Derivate. Und kommen in dieses Untermenü und klicken hier auf den Punkt „Emittenten“. Dadurch stoßen wir hier auf eine ganz interessante Emittenten Matrix und sehen die verschiedenen Emittenten, die im Moment Produkte am Markt platzieren. Zusätzlich wird auch gezeigt wie viele Produkte, aus welchem Bereich dieser Emittent momentan platziert hat. Da sehen wir direkten Lock-Outs, das ist ja das womit wir uns im Moment beschäftigen - ein sehr großer Bereich. BNP Paribas haben sogar fast 44 000 Produkte, die Commerzbank sogar fast 8 000 Produkte. Es gibt ein riesiges Universum an Knock out Produkten mit denen man hier arbeiten kann.

Und wenn sie jetzt einfach mal schauen wollen was die BNP so im Angebot hat klicken Sie einfach mal auf die Zahl und dann kommen sie jetzt hier auf die komplette Liste von sämtlichen Produkten, die dort verfügbar sind. Dann können sie hier oben noch den Basiswert ihres Vertrauens eingeben, also den Wert auf den sie eventuell gerade eine Position eingehen wollen und können diese ganze Liste dann dadurch nochmal minimieren. Somit haben sie hier sehr vielfältige Möglichkeiten auch in diesem Zertifikatefinder einfach mal zu schauen, was sie für Möglichkeiten haben, um das ideale Produkt für ihren Trader herauszusuchen.

Das Ganze verlinken wir hier auch nochmal zum Video über den Zertifikatefinder. Da können Sie sich nochmal ganz genau anschauen wie das Produkt funktioniert und das war's für heute. Ich hoffe ich sehe sie beim nächsten Mal hier wieder und sagen bis dahin