Knock-out Zertifikate verstehen

von onvista, am Montag, 7.10.2019

Definition und Funktionsweise

Knock-out Zertifikate, oder auch KOs oder Turbos genannt, werden seit dem Jahr 2001 am Markt gehandelt und sind eine Weiterentwicklung der Standard Optionsscheine. Sie werden auf einen B

asiswert aufgelegt. Dieser Basiswert kann alles Mögliche sein. Ein Index, ein Rohstoff oder eine Währung; also prinzipiell alles, was man handeln kann. Grundsätzlich ist ein Zertifikat ein verbrieftes Derivat, eine Schuldverschreibung. Sie werden von Emittenten, wie beispielsweise großen Bankhäusern wie BNP Paribas oder Goldman Sachs herausgegeben. Da es sich bei Zertifikaten um eine Schuldverschreibung handelt, die von Banken herausgegeben werden, gibt es seitens des Emittenten immer ein Emittentenrisiko. Wichtig zu wissen ist also, dass Anleger bei Zertifikaten zusätzlich zu den Risiken der Marktbewegungen immer das Emittentenrisiko beachten müssen.

Knock-Out-Schwelle statt Nachschusspflicht

Knock-Out-Produkte sind, wie der Name schon sagt, mit einer Knock-Out-Schwelle versehen und funktionieren, besonders hinsichtlich der Preisbildung, ähnlich wie Futures. Charakteristisch für ein Future ist der Handel mit dem Hebel, also quasi ein Margin-Handel. Bei einem Future kann es an bestimmten Stellen dazu kommen, dass ein Anleger nachschusspflichtig wird. Das bedeutet, dass Geld auf das Konto nachgeschossen werden muss, damit die Position nicht geschlossen wird. Bei einem Zertifikat ist das nicht möglich, weil der Emittent gar nicht weiß, wer genau sein Vertragspartner ist. Deswegen gibt es in diesen Zertifikaten diese sogenannte Knock-out-Schwelle. Diese Schwelle ist die Phase, in der normalerweise die Margin aufgebraucht wäre und Kapital nachgeschossen werden muss. Weil das nicht geht, wird zu dieser Knock-out-Schwelle das Produkt zwangsweise glattgestellt, es verfällt quasi wertlos.

Läuft der Markt in die falsche Richtung und das Zertifikat erreicht seine Knock-out-Schwelle, besteht für Anleger von Zertifikaten das Risiko eines Totalverlustes.

Ein Produkt – viele Namen

Signifikant bei Knock-out-Produkten ist, dass anders als bei Futures, die Namensgebung für KO-Produkte und auch die genaue Gestaltung nicht genormt sind. Das bedeutet, es gibt eine Vielzahl an Produkte unter verschiedenen Namen, die im Prinzip jedoch mehr oder weniger alle das Gleiche sind: nämlich Hebelprodukte mit Knock-out-Schwellen. Es gibt zum Beispiel Turbo-Zertifikate, Turbo-Optionsscheine, Mini Futures Zertifikate, Wave Zertifikate sowie Bull-&Bear-Zertifikate. Es gibt die verschiedensten Ausrichtungen und Ausgestaltungen. Details dazu, wie ein Produkt grundsätzlich aufgebaut ist, können dem Prospekt des Emittenten entnommen werden. Die grundsätzliche Funktionsweise ist jedoch eine ähnliche.

Vorteile und Nachteile

Bei der Investition in Hebel- oder Knock-Out-Produkten gibt es Vorteile, aber auch Nachteile. Der größte Vorteil liegt auf der Hand: Anleger haben die Möglichkeit, simpel und einfach, sowohl in Long als auch in Short Richtung zu investieren. Sie können also von steigenden und fallenden Kursen profitieren. Knock-out-Produkte sind sehr transparent: sie bilden den Kursverlauf des Basiswertes eins zu eins, nur gehebelt, nach. Wie anfangs erläutert, handelt es sich bei Knock-out-Zertifikaten um eine Weiterentwicklung der Standard-Optionsscheine. Das größte Problem dieser Standard-Optionsscheine sind die so genannten Griechen, das heißt der Einfluss von Delta, Vega, Theta und Rho. Diese Sensitivitätskennzahlen machen es für Privatanleger sehr schwierig, Optionspreise oder Preise von Optionsscheinen zu berechnen.

Diese Probleme haben Knock-Out-Zertifikate nicht. Die Preisgestaltung ist sehr einfach und es sind auch sehr hohe Hebel möglich. Auf der Nachteil-Seite sollte-wie bereits erwähnt- das Emittentenrisiko nicht vergessen werden. Darüber hinaus besteht das Risiko eines Totalverlusts. Wenn die Knock-Out- Schwelle erreicht wird, werden die Produkte wertlos ausgebucht und der Hebel wirkt in beide Richtungen. Das bedeutet, dass die außerordentlich hohen Gewinnchancen hier natürlich auch hohen Verlustrisiken gegenüberstehen.

Open-End vs. Laufzeitbindung

Man unterscheidet Zertifikate in laufzeitgebundene und sogenannte Open-End-Zertifikate. Grundsätzlich haben alle Zertifikate einen Basiswert, ein Bezugsverhältnis, einen Basispreis und eine Knock-Out-Schwelle. Anders als Open-End-Zertifikate, haben die laufzeitgebundenen Zertifikate einen bestimmten Ausübungstag. Das hat den Effekt, dass laufzeitgebundene Zertifikate eine feste Knock-Out-Schwelle haben.

Open-End-Zertifikate haben eine variable Knock-Out-Schwelle. Als Investor ist es daher wichtig, immer mal wieder periodisch zu prüfen, wo der Knock-Out seines Produktes liegt und ob das Produkt angepasst werden muss.

Praktisches Beispiel

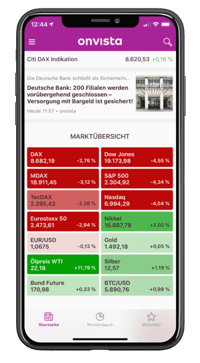

Zur Verdeutlichung kann man den aktuellen Verlauf im Dax beobachten. Sie sehen hier eine inverse Schulter-Kopf-Schulter-Formation (SKS), die sich entwickelt hat. Derzeit befindet sich der Dax in einem Aufwärtstrend. Nehmen wir an, Sie möchten nun als Investor dieser Trend Richtung aufwärts folgen. Dazu schauen Sie sich nach einem sinnvollen Level um, wo Ihre Trade-Idee zu Ende wäre; für den Swing Trade wäre das wahrscheinlich im Bereich von etwa 11.850 Punkten. Wir brauchen daher jetzt ein Hebelzertifikat, dessen Knock-Out-Grenze ungefähr bei 11.850 Punkten oder darunter liegt, damit wir nicht irgendwo auf dem Weg obendrüber schon ausgeknockt werden.

Passende Zertifikate kann man ganz einfach bei onvista mit Hilfe des Zertifikate-Finders suchen. Wenn Sie ein bestimmtes Preis-Level haben, an dem die Trade-Idee beendet sein sollte, dann können Sie dieses Level hier direkt als KO-Schwelle eingeben. In unserem Fall verwenden wir beim Dax 11.840 bis 11.850 Punkte als KO-Schwelle.

Beispielsweise finden wir hier ein Produkt mit einer KO-Schwelle bei 11.841 Punkten und einem Hebel von etwa 20. Wir können hier also mit einem hohen Hebel arbeiten und haben trotzdem noch eine relativ hohe Sicherheit, weil wir mehrere hundert Punkte vom aktuellen Level mit dem Stopp entfernt sind.

Die verschiedenen Faktoren zur Optionsscheinberechnung

Die Preisberechnung von einem (Turbo-) Optionsschein oder sieht folgendermaßen aus. Wir haben zuletzt das Produkt mit dem Basispreis von 11.841 Punkten herausgesucht. Wichtig in dem Zusammenhang ist es, zu sehen wie hoch der aktuelle Preis des Optionsscheins ist. Weitergehend sehen wir, dass wir einen aktuellen Dax-Stand von 12.470 und einen Basispreis von 11.841 Punkten haben. Das heißt es ergibt sich dazwischen eine Differenz von 629 Punkten. Das wäre im Moment unsere Stop-Größe, wenn wir das Produkt tatsächlich ausknocken lassen würden. Dieser Bereich des Basispreis ist das Finanzierungslevel, also konkret der Bereich von Null bis zum Basispreis. Das Finanzierungslevel ist der Bereich, der vom Broker oder Emittenten übernommen wird. Dieses Geld bekommen man als Anleger quasi geliehen. Der Anleger selber muss nur die Leistung für die offenen 629 Punkte bringen, also der Differenz vom aktuellen Kursstand zum Basispreis.

Das Bezugsverhältnis

Ebenfalls mit einbezogen wird das Bezugsverhältnis. Das Bezugsverhältnis bei den meisten Hebelprodukten auf den Dax beträgt 0,01, sodass die Differenz zwischen aktuellem Kurs zu Basispreis um das Bezugsverhältnis bereinigt wird: 629 Punkte werden mit 0,01 multipliziert und wir erhalten 6,29 Euro. Dazu kommen noch Zins und Aufgeld und wir sind dann bei einem aktuellen Preis von 6,38 Euro.

Alles entscheidend: Wie entwickelt sich der Dax?

Nun kann es zu verschiedenen Verläufen kommen. Möglicherweise entwickelt sich der Dax wie gewünscht und er läuft bis 13.000 Punkte. Es verändert sich nun nicht der Basispreis, sondern der Bereich hintendran, also die Differenz. Die Differenz steigt jetzt von 629 auf 1.159 um 4,25 Prozent. Auch hier kann der Preis berechnet werden, indem der neue Punktestand um das aktuelle Bezugsverhältnis bereinigt wird. Addiert man Zins und Aufgeld, erhalten wir einen Preis von ungefähr 11,68 Euro.

Das heißt, der Dax bewegt sich in der beobachteten Situation um 4,25 Prozent, während sich unser Hebelprodukt um 83 Prozent bewegt. Der Hebel beträgt ungefähr 19,5: 4,25 Prozent multipliziert mit 19,5 entspricht 83 Prozent Kursbewegung.

Wichtig zu beachten ist jedoch, dass es auch zu anderen Chartverläufen kommen kann. Der Hebel, der im optimalen Fall in die „richtige“ Richtung funktioniert, kann genauso auch in die „falsche“ Richtung wirken: Sollte der Dax um vier Prozent fallen, verliert dieses Produkt eben diese 80 Prozent.